Quelles sont les sources de financement en Belgique (Wallonie) ?

En tant qu’entreprise, il est parfois difficile de trouver les sources de financement adéquates pour ses projets. En Belgique (Wallonie), il existe plusieurs options de financement pour les entrepreneurs. Dans cet article, nous allons passer en revue les principales sources de financement et leurs avantages et inconvénients.

Capital / Equity

Le capital est l’argent investi dans une entreprise en échange de parts. Les investisseurs peuvent bénéficier d’un rendement grâce aux dividendes ou à la revente de leurs actions. Les avantages du capital sont l’absence de remboursement, la contribution de l’investisseur à travers son expérience et ses contacts, ainsi que l’effet de levier possible auprès des banques. Cependant, les inconvénients incluent la dilution de parts et de droits de vote, la perte d’indépendance, ainsi que la lourdeur administrative pour les reportings et assemblées générales. Il peut également prendre du temps pour trouver des investisseurs, car la valorisation, les questions juridiques et notariales doivent être prises en compte.

1. Apport financier personnel des fondateurs

Le capital peut être apporté par les fondateurs de l’entreprise. Les avantages sont l’absence de dilution et de perte d’indépendance, ainsi que l’effet de levier possible auprès des banques. Cependant, cela implique que les fondateurs doivent injecter de l’argent dans l’entreprise.

2. FFF – Family, Friends and Fools

Les FFF sont les amis, la famille et les connaissances qui investissent dans l’entreprise. Les avantages de cette source de financement sont que ces personnes croient en votre projet, donc elles ne vont pas exiger de garanties élevées et peuvent bénéficier du tax-shelter. Cependant, il peut y avoir une dilution de parts et de droits de vote, une lourdeur administrative et cela peut prendre du temps. En outre, en cas de faillite, les proches des fondateurs peuvent être affectés.

3. Business Angel

Les Business Angels sont des investisseurs individuels qui apportent non seulement des fonds, mais aussi de l’expérience et des contacts. Les avantages comprennent l’effet de levier potentiel auprès des banques, la possibilité de bénéficier du tax-shelter, ainsi que l’expertise et les réseaux d’affaires des Business Angels. Cependant, les inconvénients incluent la dilution de parts et de droits de vote, la perte d’indépendance, la lourdeur administrative et les exigences élevées de certains Business Angels.

4. Fonds d’investissement

Les fonds d’investissement sont des entités qui investissent dans des entreprises en échange d’une participation au capital. Les avantages incluent l’expertise et le professionnalisme des fonds d’investissement, ainsi que l’effet de levier potentiel auprès des banques. Cependant, les inconvénients incluent la dilution de parts et de droits de vote, la perte d’indépendance, la lourdeur administrative et les exigences élevées de certains fonds.

L’investissement en capital peut sous certaines conditions bénéficier du tax shelter.

L’avantage est que l’investisseur bénéficie d’une déduction fiscale de 30 ou 45%.

Ex : Mr A investit 10.000 € et il récupère jusqu’à 4.500 € d’impôts, il ne débourse donc réellement que 5.500 €

Pour plus d’information : https://eservices.minfin.fgov.be/myminfin-web/pages/fisconet/document/d28beac8-7b60-4a2d-9fed-bb026e269306#_1.1._Qu_est-ce_que

En résumé, le financement via du capital est très précieux pour grandir vite et/ou faire de gros développements mais il ne faut jamais oublier qu’on perd aussi son indépendance en faisant entrer d’autres investisseurs.

Financement

Le financement est de l’argent qui est prêté par un tiers à une entreprise. En contrepartie du financement, l’investisseur reçoit des intérêts et des remboursements en capital. Il peut s’agir des banques mais aussi des outils publics ou même d’autres particuliers.

Les avantages sont la non-dilution et que vous restez les seuls maîtres à bord.

Les inconvénients sont qu’il faut rembourser ces prêts et qu’il existe un maximum de capacité de financements auprès des banques souvent basés sur les cash-flows historiques et futurs.

1. Banque

Il peut être effectué auprès de banques, qui offrent généralement des taux d’intérêt fixes et acceptables. Les remboursements sont à prévoir, mais il n’y a pas de dilution ou de perte d’indépendance pour les propriétaires de l’entreprise.

Il existe différents produits : crédit d’investissement, roll-over, crédit de caisse, crédit pont, straight-loan avec chacun ses spécificités.

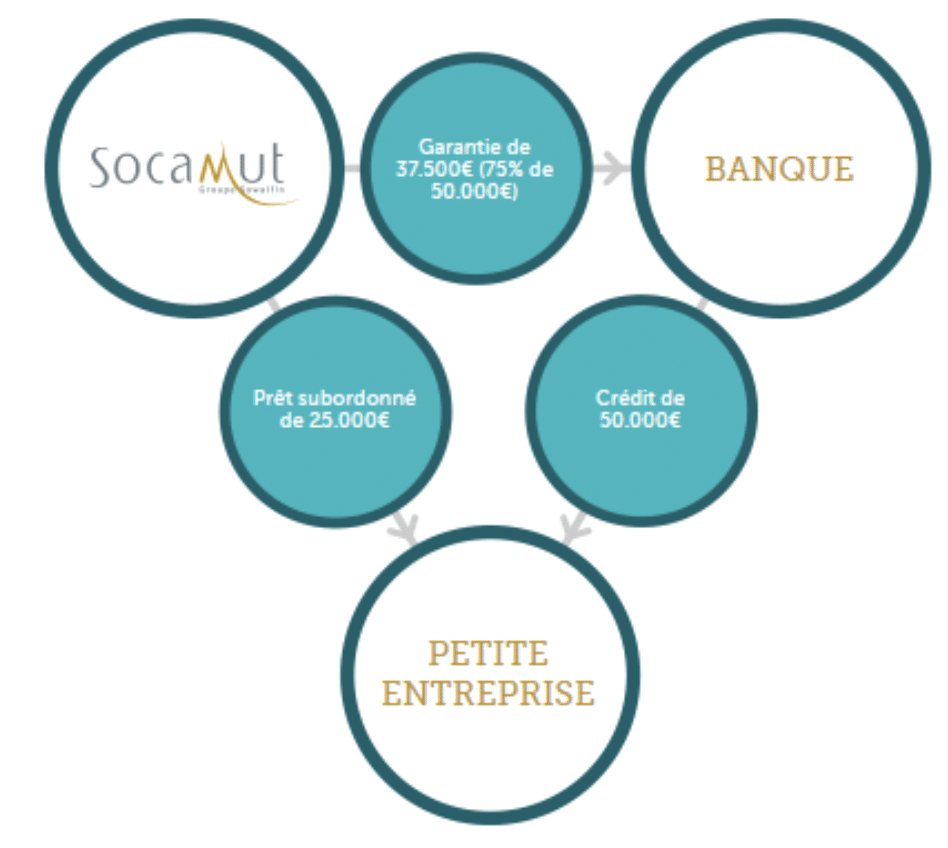

2. Socamut (Wallonie Entreprendre)

Le produit mixte Socamut est une option de financement relativement facile à obtenir auprès des banques car il s’agit d’un produit automatique à faible risque pour les banques. Les entreprises peuvent obtenir des financements jusqu’à 75.000 € où la banque a un risque de seulement 12 500 € et la Socamut de 62 500 €.

https://cms.sowalfin.be/wp/wp-content/uploads/2021/02/fiche_Produit_mixte_banques.pdf

3. Easy’green et Sofinex (Wallonie Entreprendre)

Easy’green est une option de financement pour les entreprises écologiques (énergie renouvelable, efficacité énergétique et éco-innovation). Les prêts Sofinex sont destinés à financer l’internationalisation des entreprises. Ces types de financement offrent des taux d’intérêt variables mais globalement acceptables.

https://www.sowalfin.be/financement/pret-easy-green/

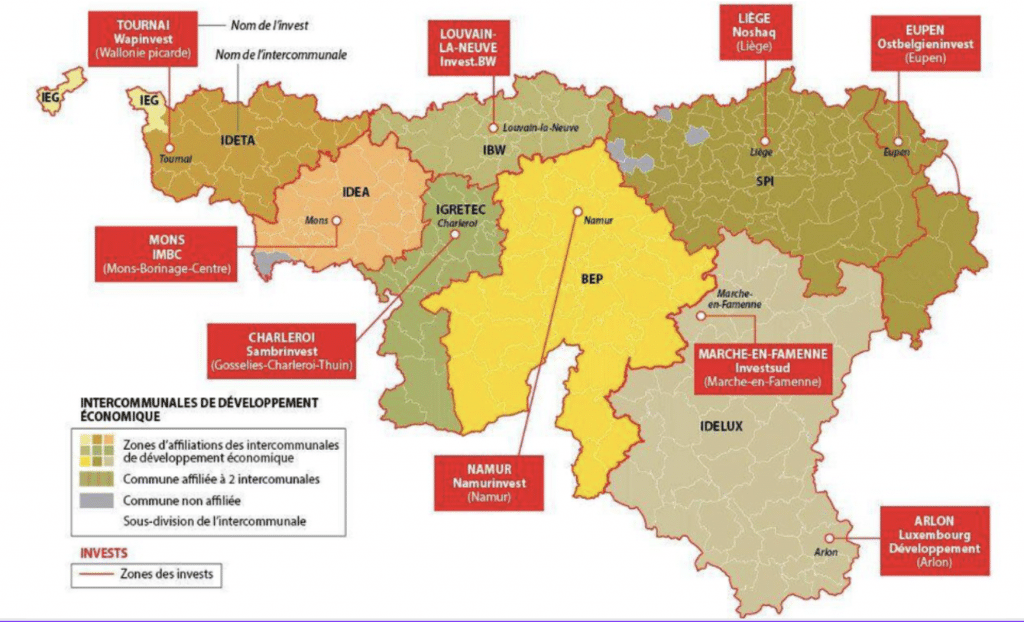

4. Invests locaux

Invests locaux est une option de financement destinée à soutenir le tissu économique local. Les entreprises peuvent obtenir des prêts subordonnés ou des capitaux à risque, souvent liés à leur lieu d’implantation.

5. Prêt coup de pouce

Le prêt coup de pouce est une option de financement intéressante pour les entreprises qui cherchent à emprunter de l’argent à leurs proches. Les prêteurs bénéficient d’un avantage fiscal, d’un intérêt et d’une garantie à hauteur de 30% du solde restant dû.

https://www.sowalfin.be/financement/pret-coup-de-pouce/

6. Crowdlending

Le prêt participatif, également connu sous le nom de « crowdlending », est une forme de financement participatif où un particulier prête de l’argent à une entreprise selon des modalités convenues à l’avance, en échange d’intérêts perçus tout au long de la durée du prêt.

Cette méthode permet d’attirer des prêteurs en dehors du réseau de l’entreprise et peut aider à accroître la notoriété de l’entreprise.

Cependant, les prêts participatifs ne sont généralement pas adaptés aux petits montants et peuvent être coûteux pour les entreprises.

En résumé, le financement via des prêts est très précieux lorsqu’on a des besoins et des risques limités et que l’entreprise est confiante sur sa génération de cash-flows futurs.

Vous avez besoin d’un plan financier pour réaliser une demande de financement ? Réalisez-le dans HannaH !